Премия в размере 1 миллиарда долларов США за морскую ветроэнергетику для верфей США

Рынок морской ветроэнергетики США представляет долгосрочную возможность стоимостью 1 миллиард долларов для строителей судов для перевозки экипажа (CTV) и судов сервисной эксплуатации (SOV), которые будут поддерживать как строительство ветряных электростанций, так и долгосрочную эксплуатацию и техническое обслуживание. В отличие от многих строительных судов, которые будут задействованы в ветроэнергетических проектах США, CTV и SOV должны соответствовать требованиям Закона Джонса, что означает, что они будут строиться, принадлежать и эксплуатироваться американскими компаниями и персоналом.

Однако, несмотря на то, что судно рассматривается как несколько коммерциализированное, требуется четкое понимание коммерческих технических движущих сил в каждом из сегментов.

Таковы результаты нового анализа мирового рынка CTV, проведенного Intelatus Global Partners.

Возможность CTV и SOV

К концу 2024 года флот США уровня 1 (специально построенный) и уровня 2 CTV (конверсии) вырастет до 23 судов, при этом владельцы будут иметь возможность построить еще как минимум 12 судов.

В долгосрочной перспективе на рынке существует потенциальный спрос, связанный с эксплуатацией и техническим обслуживанием, на 60-130 CTV, а также дополнительные CTV, необходимые для логистики во время строительства морских ветряных электростанций. В документации по кредитной гарантии MARAD Title XI указано, что цена CTV в США составляет около 12 миллионов долларов за судно. В результате чистая долгосрочная потребность в капитале для строительства нового CTV составляет 440–1140 миллионов долларов. Срок строительства составляет не менее 12 месяцев на одно судно (а целых 15-20 месяцев) без учета проектирования и согласований. Большинство верфей, занимающихся производством КТВ для рынка США, способны производить от одного до четырех КТВ в год.

Для сравнения, ведущие верфи Юго-Восточной Азии будут продавать CTV европейской спецификации по цене около 5,5-6 миллионов долларов за судно, при цикле строительства 8-10 месяцев и мощности по производству 10 судов в год.

Мы отмечаем аналогичные ценовые тенденции в сегменте SOV, что и в сегменте CTV. Ранее мы сообщали о разнице в цене на SOV, построенные в США, по сравнению с теми, которые развернуты в Европе, и, как сообщается, три судна уровня 1, строящиеся в настоящее время в США, стоят от 97 до 162 миллионов долларов каждый. SOV были заключены по контракту для европейского рынка в то же время, что и три судна по Закону Джонса, стоимость которых составляет 67–75 миллионов долларов.

При наличии подходящих условий, например, когда разработчик или производитель турбин эксплуатирует большое количество турбин в относительно непосредственной географической близости, SOV уровня 1 будут использоваться для ввода в эксплуатацию турбины и поддержки эксплуатации и технического обслуживания. Суда второго уровня, в основном переброшенные из нефтегазового сектора Мексиканского залива, также будут время от времени использоваться для ввода в эксплуатацию турбин и выполнения некоторых работ по техническому обслуживанию. В эту категорию входят суда Paul Candies и один из MPSV Hornbeck HOSSOV 300E.

Остается потенциал для дополнительных судов уровня 1, по крайней мере, три судна, которые в настоящее время определены разработчиками, с предполагаемыми капитальными затратами в размере 450-500 миллионов долларов США.

Чтобы подтвердить тему относительно высоких затрат на суда местного производства, в своей финансовой отчетности за второй-23 квартал Dominion Energy сообщила, что по состоянию на 30 июня строительство судна для установки ветряных турбин (WTIV) Charybdis, построенного в США, обошлось в 367 миллионов долларов. По прогнозам, к моменту поставки в конце 2024 или начале 2025 года его цена вырастет примерно до 625 миллионов долларов. Для сравнения: WTIV, заключённые на азиатских верфях с аналогичными характеристиками в тот же период времени, что и Харибда, стоят около 325 миллионов долларов. . Задержка доставки означает, что судно (скорее всего) не будет задействовано в проектах Ørsted’s Revolution Wind и Sunrise Wind.

Драйверы спроса на CTV и SOV

Те, кто читал о морской ветроэнергетике в США за последние несколько месяцев, испытают эмоции, колеблющиеся между оптимизмом и пессимизмом.

Девелоперы сообщили, что проекты стали нефинансируемыми из-за сочетания инфляционных факторов, налоговых льгот, характерных для США, и проблем с цепочкой поставок. Некоторые из этих застройщиков пытались пересмотреть или расторгнуть контракты на продажу электроэнергии штатам по согласованным тарифам к согласованным датам. В результате сроки завершения некоторых проектов сдвинутся на несколько месяцев или даже лет.

Однако фундаментальные движущие силы морской ветроэнергетики остаются в силе. На федеральном уровне нынешняя администрация концентрирует ресурсы на аренде и выдаче разрешений на морскую ветроэнергетику и планирует утвердить проектную мощность более 13 ГВт до конца 2024 года и предоставить финансовую поддержку посредством налоговых льгот, связанных с Законом о снижении инфляции.

На уровне штатов, особенно в северо-восточном и среднеатлантическом сегментах, мы видим штаты с явными амбициями по увеличению использования возобновляемых источников энергии, сокращению количества импортируемых углеводородов, установлению целевых показателей закупок морской ветроэнергетики и созданию четкого пути выхода на рынок для разработчиков. .

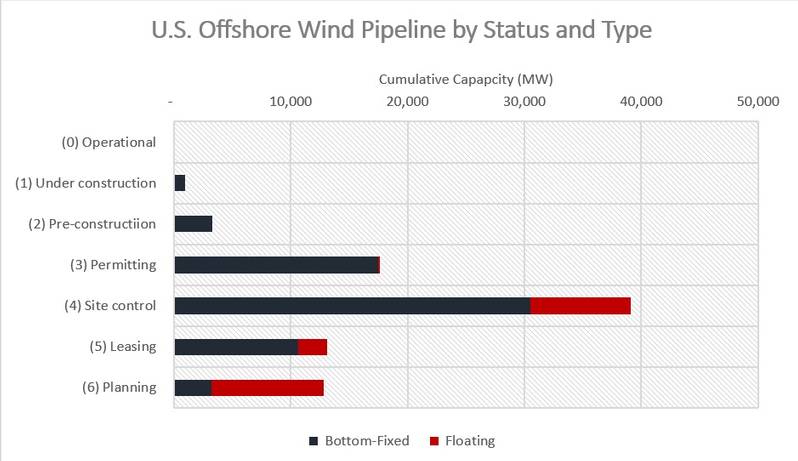

Наш портфель проектов мощностью 87 ГВт, показанный на диаграмме, охватывает 73 ветряных электростанции, расположенных в федеральных водах и водах штата у Атлантического океана. Побережья Тихого океана и Мексиканского залива, а также Великие озера. 42 МВт мощности находятся в эксплуатации, 938 МВт в настоящее время находятся в стадии морского строительства, а еще 3,3 ГВт мощности прошли этап принятия окончательного инвестиционного решения.

МОРСКОЙ ВЕТРОПРОВОД США (Источник: Intelatus Global Partners)

МОРСКОЙ ВЕТРОПРОВОД США (Источник: Intelatus Global Partners)

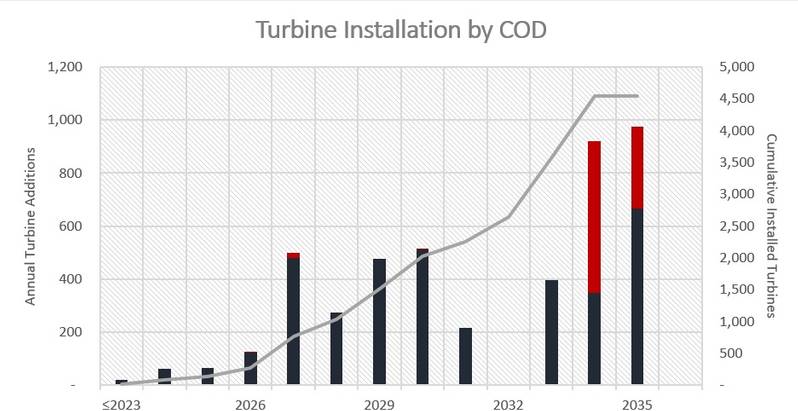

Хорошим барометром долгосрочной деятельности CTV является количество турбин, которые будут установлены, поскольку в течение длительного срока службы они потребуют постоянного планового осмотра, ремонта и технического обслуживания, а технические специалисты для этого транспортируются и/или размещаются на CTV. и СОВ.

Согласно текущим планам разработчиков, к 2035 году в водах США будет установлено около 4500 турбин, которые, как ожидается, будут поставляться тремя доминирующими западными OEM-производителями: Siemens, GE и Vestas.

ПРОГНОЗ УСТАНОВКИ ТУРБИН В США ПО ХПК (Источник: Intelatus Global Partners)

ПРОГНОЗ УСТАНОВКИ ТУРБИН В США ПО ХПК (Источник: Intelatus Global Partners)

Обращаемся к другим рынкам за советом

Развитый и крупный европейский рынок морской ветроэнергетики можно использовать в качестве ориентира для развития рынка CTV и SOV.

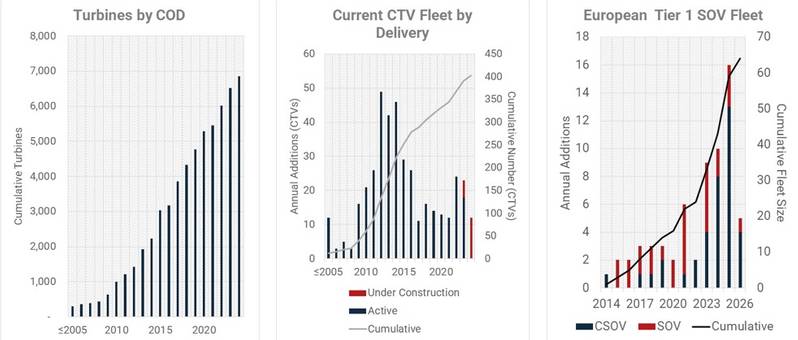

Ожидается, что к концу 2024 года в Европе будет установлено около 7000 турбин. К концу 2024 года в Европе будет работать чуть более 400 CTV уровня 1, обеспечивающих как долгосрочную эксплуатацию, так и техническое обслуживание существующих ветряных электростанций. а также строительство и ввод в эксплуатацию новых ветроэлектростанций. В то же время ожидается, что 43 SOV первого уровня будут работать на разработчиков и OEM-производителей, и к 2026 году их число вырастет до 64 (хотя не со всеми из них заключены контракты).

ЕВРОПЕЙСКИЙ РЫНОК CTV И SOV (Источник: Intelatus Global Partners)

ЕВРОПЕЙСКИЙ РЫНОК CTV И SOV (Источник: Intelatus Global Partners)

А как насчет технических тенденций первого уровня?

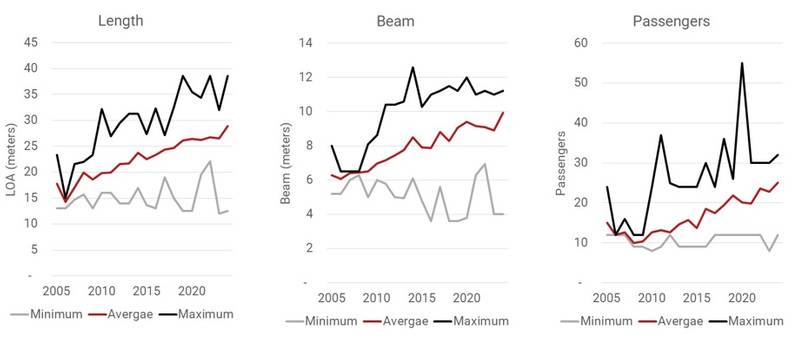

В среднем CTV стали длиннее, шире и имеют увеличенную пассажировместимость.

ТЕХНИЧЕСКИЕ ТЕНДЕНЦИИ CTV (Источник: Intelatus Global Partners)

ТЕХНИЧЕСКИЕ ТЕНДЕНЦИИ CTV (Источник: Intelatus Global Partners)

Катамараны остаются доминирующим типом корпуса, но существует также интересное количество судов на воздушной подушке, SWATH (двойной корпус с небольшой площадью ватерлинии), тримараны, CTV с выносными опорами и CTV с подводными крыльями.

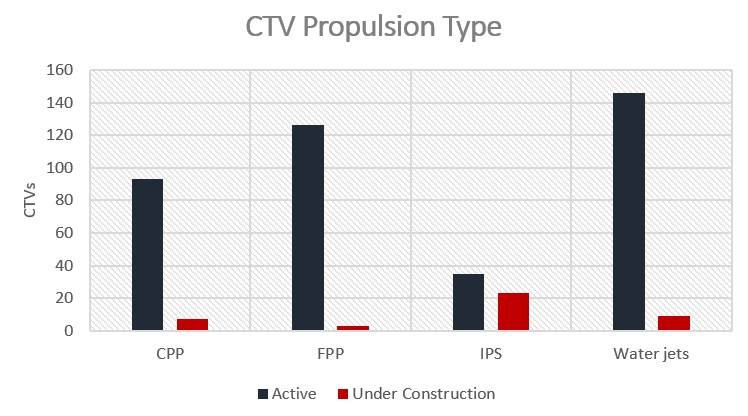

Водометы и сдвоенные гребные винты с фиксированным шагом являются ведущими решениями для активных судов, но система Volvo Penta Quad IPS завоевала большую популярность и используется более чем в 50% новых построек.

ТИПЫ ПРИВОДОВ CTV (Источник: Intelatus Global Partners)

ТИПЫ ПРИВОДОВ CTV (Источник: Intelatus Global Partners)

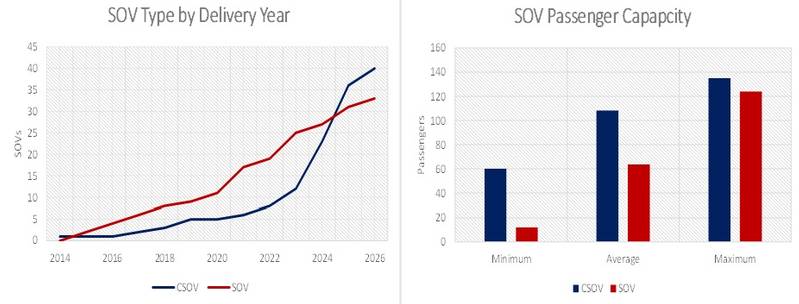

Сегмент SOV определяется судами, более ориентированными на долгосрочные работы по эксплуатации и техническому обслуживанию, и судами, подходящими для проектов ввода в эксплуатацию турбин, причем последние обычно требуют размещения большего количества технических специалистов. Как показывают графики, поставки SOV по долгосрочным контрактам растут довольно устойчивыми темпами, тогда как сегмент SOV в настоящее время переживает значительный скачок роста. Единственной проблемой для этого сегмента остается то, что SOV являются сравнительно товарным объектом, который относительно легко упаковать и объяснить инвесторам, что увеличивает риск спекуляций и чрезмерного строительства.

ТЕХНИЧЕСКИЕ ТЕНДЕНЦИИ SOV (Источник: Intelatus Global Partners)

ТЕХНИЧЕСКИЕ ТЕНДЕНЦИИ SOV (Источник: Intelatus Global Partners)

Тенденцией в сегменте SOV являются дизель-электрические силовые установки на базе батарей, где двигатели обладают некоторой формой топливной гибкости для использования водородных энергоносителей, таких как метанол и жидкие органические носители водорода (LOHC).

Все еще светлое будущее

Проекты морской ветроэнергетики, как в США, так и во всем мире, сталкиваются с рядом серьезных препятствий, будь то узкие места в цепочках поставок, финансовая поддержка или инфляционное давление. Тем не менее, фундаментальные условия для роста морских ветроэнергетических проектов в Европе, Восточной Азии и США остаются сильными. Кроме того, мы ожидаем новых участников рынка, включая Южную Америку и Австралию.

Общей темой всех этих проектов является то, что им потребуется логистическая поддержка во время строительства и эксплуатации. CTV и SOV остаются ключевыми активами для этой деятельности, и потребуется больше.

Но чтобы избежать проблем, с которыми сталкиваются многие первые участники, в качестве потенциального варианта всегда следует рассматривать долгосрочные чартерные контракты с меньшим риском и без положений о досрочном расторжении.

-160589)

-160345)